基恩士:高端制造的代表 市值高达千亿美元

来源:下载杏彩平台手机版下载安装 发布时间:2024-08-24 15:31:26- 功能特点

6月初,在东证指数中市值排名前十的企业中,只有一家金融机构,剩下的全是实体工业和科技公司。与之相对应的,大部分日本富豪也大都出自制造业和零售业领域。(国内大富豪多出现于互联网和房地产领域)而要说今年日本股票市场上最大的黑马,就要数基恩士(Keyence Corp)。

基恩士曾经被《商业周刊》评为全球1000家最有价值的公司之一,该企业现在发展的也不赖。就在别的企业被疫情的风暴狂扫得七零八落,节节败退的时候,基恩士却逆风前行,而且大步跨越。截至6月2日,基恩士今年股价涨幅已超越20%,企业市值也突破了1000亿美元的大关,力压软银集团成为日本市值第二的企业。

出现这样的转势,得益于基恩士的蓬勃发展,疫情发生后,无接触产品需求给基恩士带来了极大的市场增长。据日经中文网报道,今年前5个月,基恩士营业收入上升了39%,盈利增加50%。

水涨船高,持有基恩士约23%股份的企业创始人滝崎武光(Takemitsu Takizaki)目前身家也已经超越了软银创始人孙正义,成为日本第二大富豪。《福布斯》富豪榜即时多个方面数据显示,滝崎武光个人财富已达到了242亿美元。

新型冠状病毒疫情会让产业体系发生剧变。只要历史的车轮不会倒转,股市就会回报那些将疫情危机变成机会的企业,同时也会抛弃那些不求思变的企业。新冠疫情爆发后,工厂也慢慢的出现人员“密集”问题。市场认为,基恩士(Keyence)凭借生产可帮助工厂或物流设施节省人力的

,助推其市值从今年1月30日的9.1万亿日元增长到6月16日的10.7万亿日元,市值排名也从第6位上升到了第2位。

20 世纪90 年代日本加速老龄化带来社会分层:宏观上,企业投资意愿下降,消费对GDP 的贡献提升,服务消费是消费升级的主导;微观上,上班族平均薪资下滑,中产阶级加速向两头分化,“M 型”社会初现雏形;社会组成方面,“低薪”导致年轻人的“供给”减少,生育率降低,“低欲望”和家庭小型化引导了消费行为改变。

日本地产泡沫破裂后,股市基本在1995 年调整到位。1995-2019 年期间,日本股市中的科技、消费行业股价涨幅在市场中居于前列,而以银行、证券为代表的金融股和以有色、钢铁、交运为代表的周期股表现不佳。据光大证券统计了股价涨幅超过5 倍或连续3 年复合增速大于26%的市值100 亿美元以上的公司,共86 个,集中在高端制造、医药和消费三大赛道中。其中,

行业体现了医保政策塑造下的行业变革及老龄化对医疗服务需求增加;消费龙头较好地捕捉了健康化、功能化及社会分层下的消费趋势;而制造业高端化、智能化转型是人口红利减少后,经济转型的必然方向。

国内劳动力的“越来越富”与“越来越老”也代表着消费升级和制造业升级是两大重要的产业趋势。从日本经验来看,消费升级更多意味着更加追求质量、生活方式和性价比,而中美大博弈进一步催化中国高端制造加速国产替代进程。公司层面,消费品的强产品力和成本控制能力;医药和高端制造业公司的持续创新研发投入、技术并购、海外扩张能力等,是“翻倍股”成功的关键。

医药:老龄化下医疗费用长期增长,但受医保控费影响1990 年后日本整体的用药规模增长有限,而医疗服务的支出增长更快。但存量市场并非意味着行业的没落,医保降费下制药行业竞争格局改善,龙头药企通过高研发投入驱动资产回报率提升;器械不存在专利悬崖,日本在诊断和血液等疾病领域也出现了细分龙头,研发和并购有利于器械公司拓宽护城河。

消费:日本家庭在90 年代后经历了消费降级,必需品龙头公司收入增速并不快,但在长期中股价表现较好的原因主要在于其产品创造新兴事物的能力带来盈利能力持续提升,行业上多为有独特口感的饮料和调味品。可选品龙头多数成功迎合了消费者高质、实用的消费需求,龙头公司通过全球采购等方式控制成本,提高经营效率;高端化妆品则提供了“憧憬式”的消费体验。

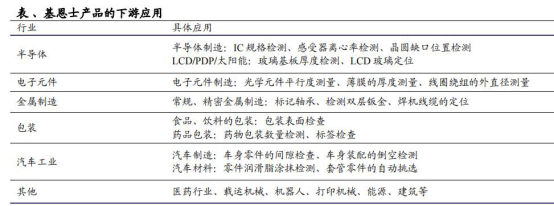

科技:日本科技牛股大多数表现制造业升级的趋势。80 年代劳动力不足催化了对机器人的需求,而有没有深厚的技术壁垒是机器人制造领域取得成功的关键;其中基恩士的产品持续创造新兴事物的能力、丰富的产品线有利于在周期波动中提高盈利能力。

(Lead Electric),1986 年改名为基恩士。公司主要经营传感器、测量仪器、视觉系统、

领先企业,基恩士在2014年7月市值更是高达 350 亿美元,说明机器视觉行业可以出大公司!基恩士经历了较长的复苏期,于 2013 年实现盈利收入、利润全面超越金融危机前。且在 2013、2014 年实现盈利水平的稳步提升。与之对应的,其市值经历了几年的低迷之后,在 2013 年启动,从 100 亿美金一路向上,升至 350 亿美元,两年间翻了3 倍!近年来的估值中枢在抬升。

2019 年底市值 862 亿美元,约合 7170 亿人民币,是全球领先的

行业龙头,《商业周刊》(Business Week)的“1000 家最有价值公司”、在日本的日经、东京证券交易所及新闻报纸的“日本十佳公司” 排行中持续排在索尼与本田汽车等知名公司之前,2018 年美国著名财经杂志《福布斯》最新发布的“全球最具创造新兴事物的能力企业”排行榜中,排名第 38 位。

基恩士新产品研究开发能力强:据官网显示,基恩士新产品的 70%为“世界首创”或者“业界首创”。基恩士的核心技术优势之一就是它的传感器技术。日本把传感器技术列为十大技术之首,日本工商界人士声称“支配了传感器技术就能够支配新时代”。在传感器领域,基恩士可以称为全球当之无愧的霸主2000 年以来,基恩士发明了世界首个数码聚焦显微镜、高速高精度的机器视觉系统;创造了业内最快的应用 PLC;将全球首台数字 CMOS 激光传感器产业化,并开发了搭载世界最快实时深度合成技术和 3D 分析技术的 5400万像素超景深三维显微系统、业界首个夹钳式流量开关等创新性产品等。

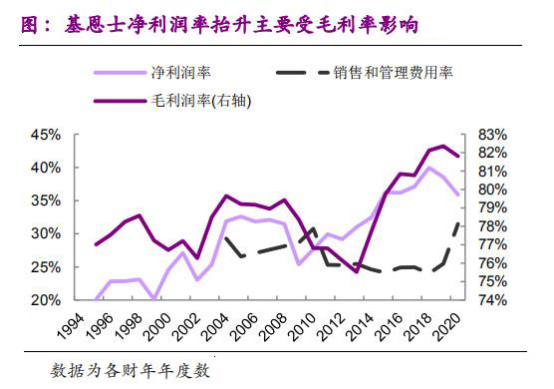

基恩士具有优良研发文化,即“具有其他竞争对手没有的某些功能。比客户先行一步”。正因为基恩士能够为客户提供其他竞争对手没有的高附加价值,公司的客单价比较高,议价能力强。作为制造业,公司的收入和利润率均具有一定的周期性,但公司毛利率在 75%-83%附近,净利率也在波动中一路上行至 39%。同时公司所处的行业集中度较高,全球机器视觉行业呈现“寡头”主导局面,美国康耐视、日本基恩士两大巨头几乎垄断了全球 50%以上的市场占有率。与美国康耐视相比,基恩士公司的产品更广泛,机器视觉系统产品仅仅是其众多产品中的一员。

公司在产品方面具有较大的竞争优势,同时在销售和渠道方面也很看重。基恩士主要是通过直接面向客户的顾问式营销模式,没有经销商和代理商。由于基恩士本身是 2B 而非 2C 的业务,基恩士直接与客户打交道了解客户的需求,也无需做广告。基恩士的销售人员擅长向客户提供相关建议,展示解决方案。销售每天要带着 Demo 箱到客户那里演示。为了支撑前端销售人员的解决方案销售成功说服客户,基恩士30多年来积累了丰富的案例和数据库,销售人员通过数据展示产品的价值。基恩士的产品研究开发和顾问式营销是互相促进的,通过与客户直接沟通和意见的交换,公司的销售人员形成关于客户的需求信息和知识,这些“需求卡”是公司做产品开发的重要的依据。而建立在客户的真实需求基础上的创新产品又能够更好地为客户处理问题,提供客户新的价值。渠道方面,基恩士的大部分产品都备有现货,收到订单的当日即可着手装运,减少因工作停滞造成的间接费用和损失。同时,基恩士与多个国家和地区的机器生产商紧密合作,以便为用户的海外工厂提供完整的解决方案。现在基恩士在 45 个国家拥有 200 多个办事处,服务于 100 个国家的 20 余万家客户。经营方面,采用 Fabless 模式。截至 2019 年 3 月 20 日(2019 财年),基恩士的资产总额 1682 万亿日元,而有形固定资产总额仅 244 亿日元,资产相对较轻。公司认为,不用投资工厂设备,可以集中资源到产品企划和销售;还能够准确的通过每个商品的特性,在全球范围内选择最佳的生产线,并通过大规模采购来降低原材料的价格。日本以全面质量管理(TQC,Total Quality Control)为代表的“持续改进”(Kaizen)闻名于世,先进制造业特别是装备设备制造业牛股辈出。在90年代后日本的“翻倍股”中,包括人机一体化智能系统、机器人的龙头公司发那科和安川,工程机械龙头小松、久保田,全球传感器龙头Keyence,也有电子元器件的龙头村田、半导体设备制造公司东京电子等。虽然其不乏受益于全球化和发展中国家需求迅速增加的原因,但日本制造业的产品质量仍是有口皆碑的。

但日本在数字化的经济、互联网的发展方面略显不足。不过2018年日本经济产业省发布《制造业白皮书》中已经意识到数字化可能给日本人机一体化智能系统产业链带来“非连续创新”的冲击,未来更重要的是通过灵活运用数字技术从而获得新的附加价值。

上一篇:开展在即!《观展宝典》在手 轻松玩转2020慕尼黑上海电子生产设备展!